消費税のインボイス制度が来年からスタートします

今回は、「2023年10月1日から導入されるインボイス制度と不動産オーナーへの影響」について解説します。インボイス制度は日本においては今までにない新しい制度であり、関心のある不動産オーナーの方は多いと思います。

インボイス制度とは

消費税の仕入税額控除にあたり、インボイスの交付を受け保存等しなければならなくなる制度です。

インボイス制度の目的

現在、課税事業者は顧客から預かった消費税を納税していますが、免税事業者は顧客から預かった消費税を納税しておらず、益税として手元に残すことができます。インボイス制度を導入する目的はこの免税事業者の益税をなくすことです。消費税を預かった事業者が納税していなければ、顧客の仕入税額控除を認めませんよということです。

インボイスの交付の可否

インボイスは「適格請求書発行事業者」のみ交付できます。

この適格請求書発行事業者になるには「課税事業者」であることが条件です。したがって、

「免税事業者」はインボイスを交付できません。

用語の説明

インボイス(適格請求書)とは

インボイスとは「売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、

登録番号その他一定の事項が記載された請求書や納品書をいいます。

売手の消費税の納税証明書のようなものです。

(出典:「適格請求書等保存方式の概要 -インボイス制度の理解のために-」(国税庁)を加工して作成)

適格請求書発行事業者とは

「適格請求書発行事業者」とは、インボイスを発行できる事業者です。「適格請求書発行事業者」となるには、税務署に登録申請書を提出し、登録を受ける必要があります。

免税事業者とは

「免税事業者」とは、主にその課税期間の基準期間(原則:2年前の期間)における課税売上高が1,000万円以下で、消費税の納税義務が免除されている事業者のことです(但し、これ以外にも免税事業者となる場合があります) 。

課税事業者とは

「課税事業者」とは、主にその課税期間の基準期間(原則:2年前の期間)における課税売上高が1,000万円超の事業者や基準期間における課税売上高が1,000万円以下で課税事業者を選択した事業者のことです(但し、これ以外にも課税事業者となる場合があります)。

経過措置

インボイス制度は2023年10月1日から導入されます。但し経過措置により、免税事業者からの仕入でも以下の期間はそれぞれの割合の仕入税額控除ができます。

2023年10月1日~2026年9月30日 → 80%控除可能

2026年10月1日~2029年9月30日 → 50%控除可能

免税事業者の顧客に与える影響

インボイス制度導入後は、

「免税事業者からの課税仕入れ」は仕入税額控除ができなくなります。仕入先は消費税を自己負担しなければならなくなります。そうなると、免税事業者の顧客は免税事業者との取引を見直すかもしれません。

不動産オーナーへの影響

インボイス制度は不動産オーナーにも影響があります。

特に影響が想定されるのは事業用物件(貸事務所、貸店舗)のオーナーです。

また、免税事業者の物件の借主は消費税負担が増加するため、物件から退去して他の物件へ転居してしまうことも考えられます。したがって、課税事業者より

免税事業者であるオーナーの方が影響が大きいと言えます。

ケース1.

居住用不動産(アパート・マンション)の場合

[結論] 改正による影響はありません。

[結論] 改正による影響はありません。

ケース2.

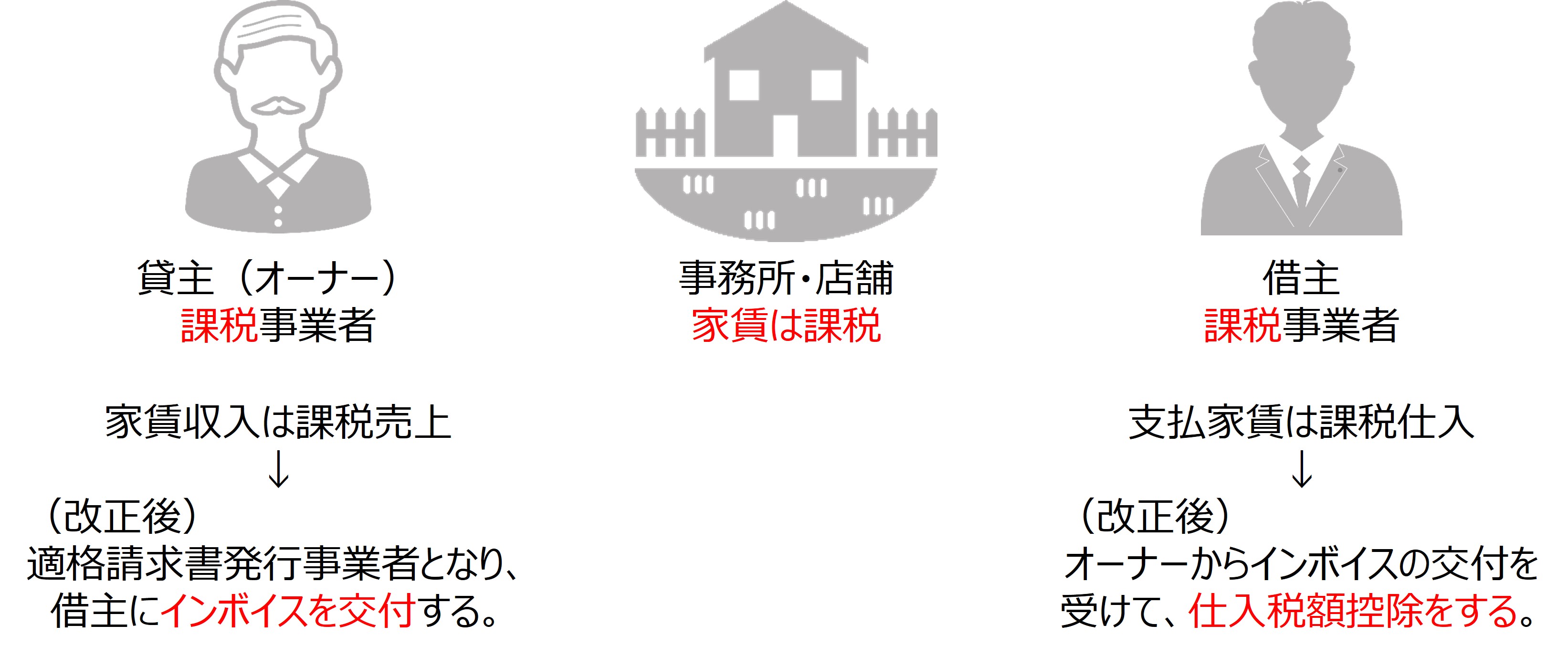

事業用不動産(事務所・店舗)

オーナーが課税事業者、借主が課税事業者の場合

[結論] 改正による消費税負担への影響はありません。

ケース3.

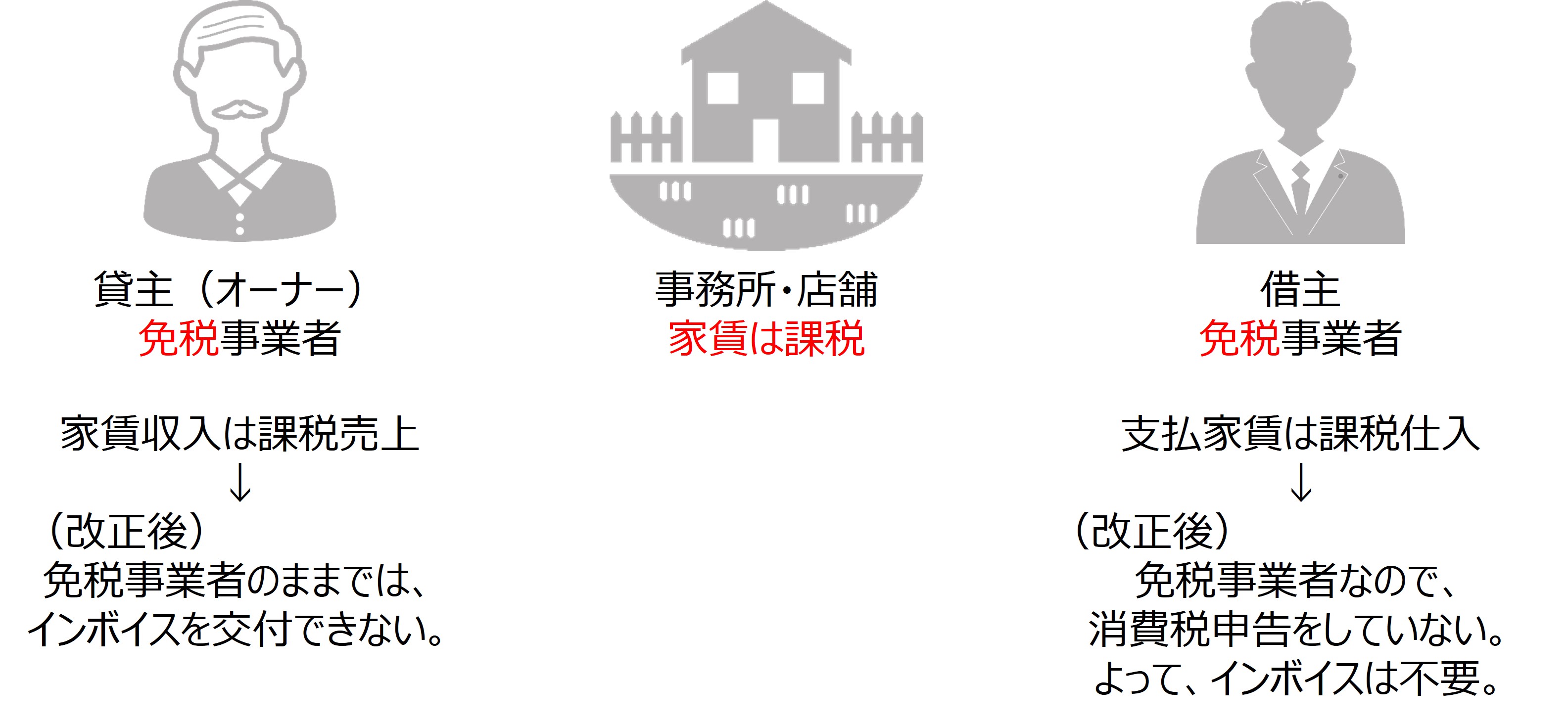

事業用不動産(事務所・店舗)

オーナーが免税事業者、借主が免税事業者の場合

[結論] 改正による影響はありません。

ただし、全ての借主が免税事業者等のケースに限ります。

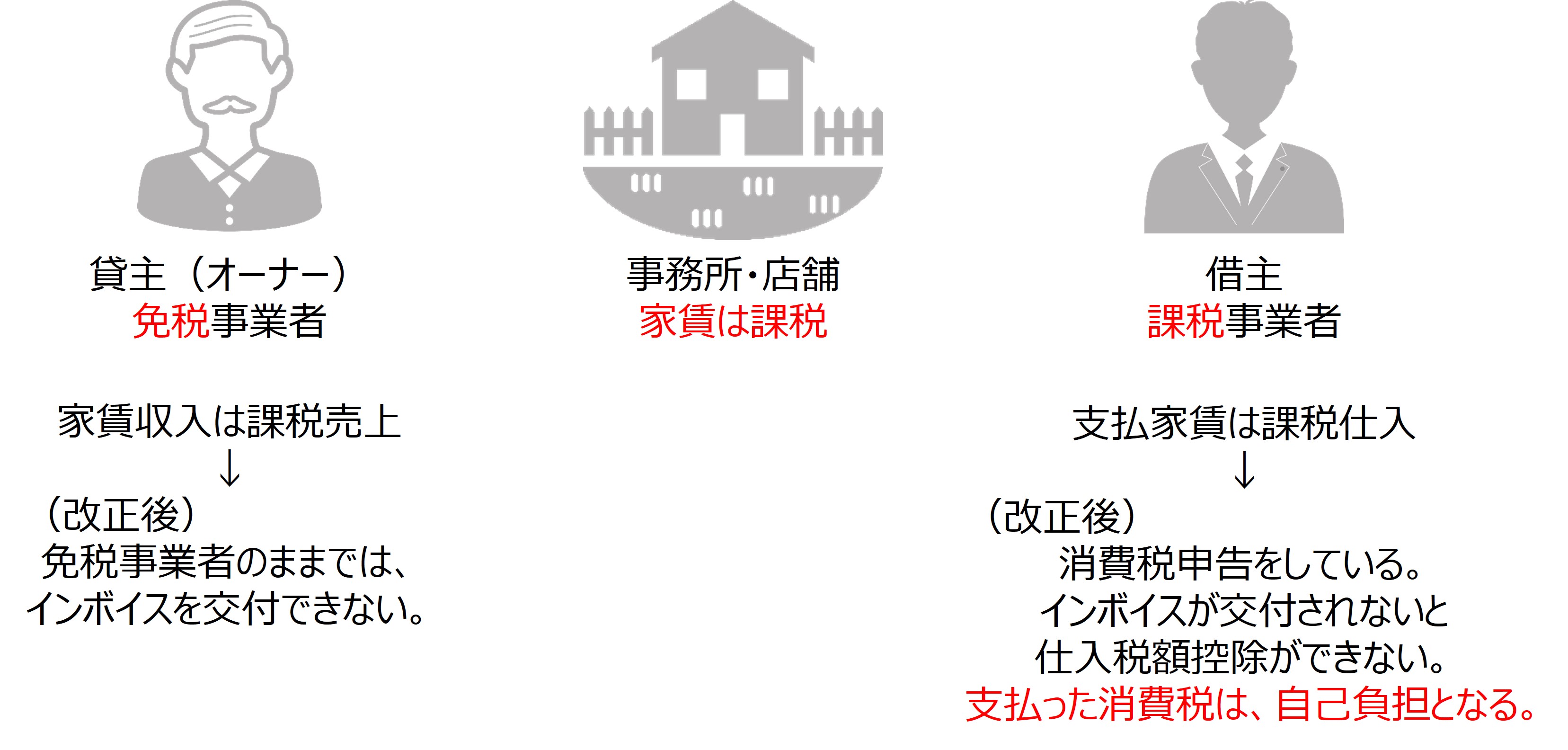

ケース4.

事業用不動産(事務所・店舗)

オーナーが免税事業者、借主が課税事業者の場合

(結論)改正により影響が生じます。

(結論)改正により影響が生じます。

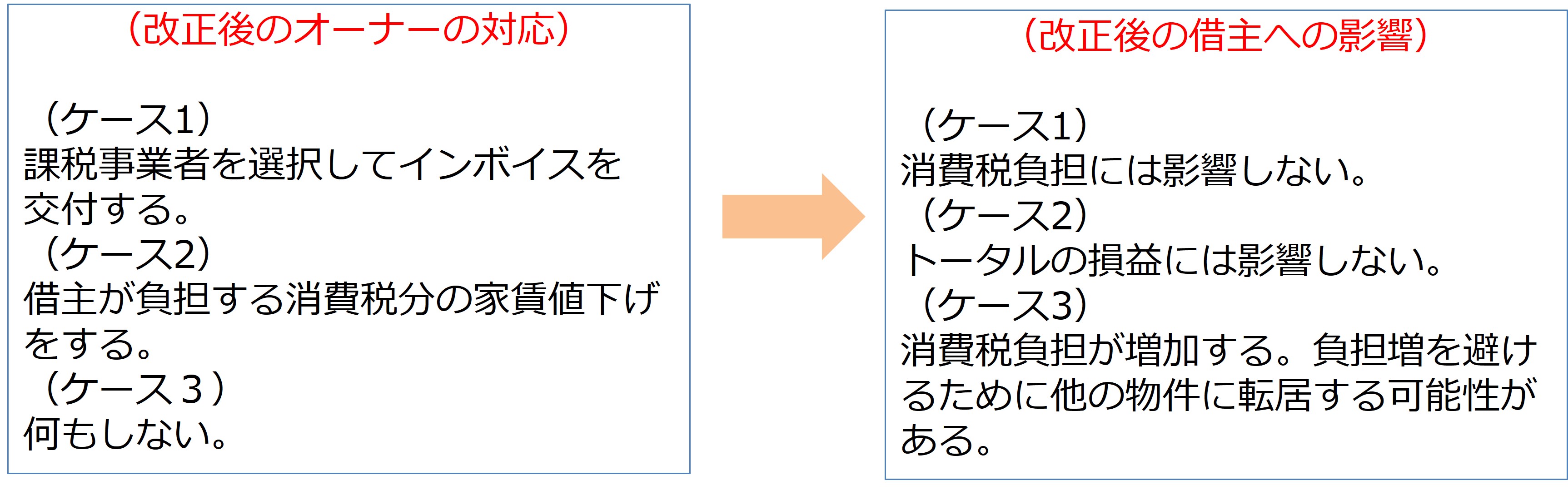

(改正後のオーナーの対応)

1.「課税事業者を選択」して借手にインボイスを交付する。

→ 消費税の申告納税をしなければならなくなる。

(

税負担と事務負担が生じる。大きな負担増になります。)

→ ただし、簡易課税の選択により、税負担と事務負担の軽減は可能な場合が多い。

2. 免税事業者のまま、消費税分の家賃値下げ(税抜きベース)をする。

→ 経過措置により2023年10月から3年間は

2%(注)の家賃値下げで済む。

(注)消費税率10%×(100%-80%(経過措置))=2%。

→ 2026年10月から3年間は

5%値下げ、

2029年10月からは

10%値下げが必要。

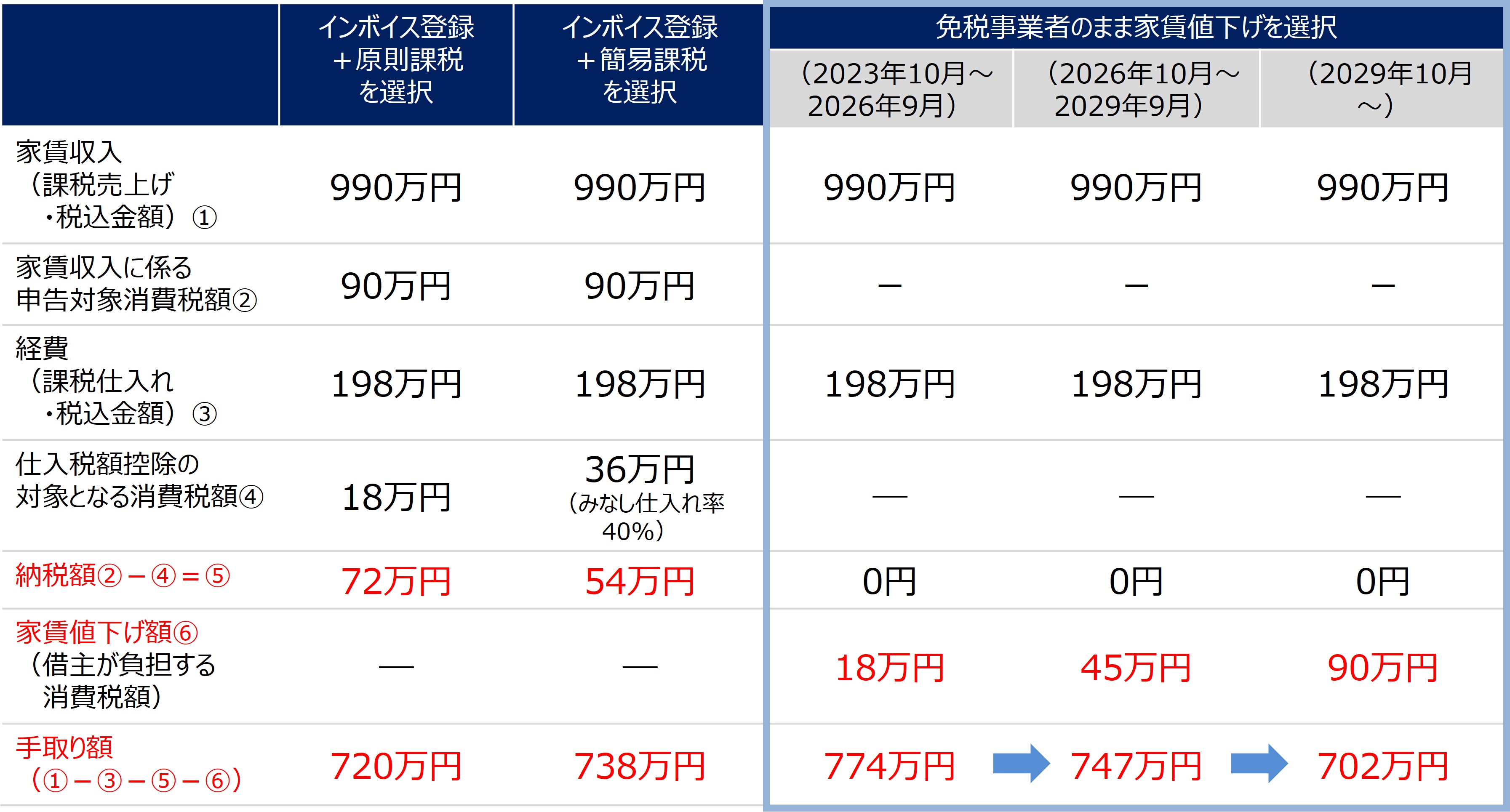

対策の比較

[結論] 手取り金額は2023年10月~2029年9月(経過措置適用期間)は「免税事業者のまま家賃値下げ」を選択するケースが最も多くなります。

2029年10月以降はインボイス登録をした方が手取り金額が多くなります。いずれも、事務負担や借主の要望を踏まえたうえでの検討が望まれます。

まとめ

〇インボイス制度の導入は2023年10月1日、経過措置を経て2029年10月1日に完全導入となります。

〇居住用アパート・居住用マンションの貸主(オーナー)は改正による影響はありません。

〇事務所・店舗の貸主(オーナー)が課税事業者(要件:インボイス事業者登録)であれば、税負担の影響はありません。

〇

事務所・店舗の貸主(オーナー)が免税事業者の場合、多くのケースで借主の消費税負担が増加します。貸主(オーナー)は退去リスクを避けるため対策を考えておく必要があります。

※詳細については、税理士・税理士法人等の専門家や所轄の税務署等にお問い合わせ下さい。

おすすめ記事はこちら