国外転出時課税の納税猶予とは?

2015年7月1日以後に時価1億円以上の有価証券等を所有等している居住者が出国する場合や国外に居住する親族等に贈与・相続する場合、一定の要件を満たすと有価証券等の含み益(未実現利益)に所得税・復興特別所得税が課税されます。

原則として、確定申告期限までに納付が必要ですが、一定の要件を満たす場合には、出国から5年間(納税猶予期間延長で最大10年間)猶予されます。帰国予定がある方は、納税猶予の適用もご検討下さい。

納税猶予の要件は?

| 納税猶予の要件 | |

|---|---|

| ① | 所轄税務署へ納税管理人の届出をすること |

| ② | 確定申告書に納税猶予の適用を受ける旨を記載し、一定の書類を添付すること |

| ③ | 確定申告書の提出期限までに、納税猶予される所得税額等及び利子税額相当額の担保を提供すること |

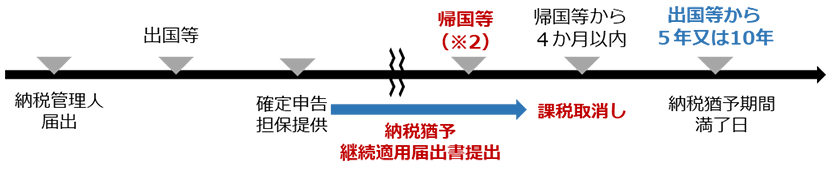

スケジュールの例

スケジュール① 5年以内に帰国等(※2)

国外転出時課税の申告・納付をした方が出国等から5年以内に帰国等し、帰国等の時まで引き続き所有等している対象資産については、国外転出時課税について課税の取消しをすることができます。課税の取り消しの更正の請求期限は、帰国等の日から4か月以内です。

- ※1.出国等とは

時価1億円以上の有価証券等を所有等している居住者が出国する場合や国外に居住する親族等に贈与・相続する場合をいいます。 - ※2.帰国等とは

- 1.出国した方が帰国した場合

- 2.出国した方又は対象資産を贈与・相続等で取得した国外の親族等が対象資産を居住者に贈与で移転した場合

- 3.出国した方の相続・遺贈又は対象資産の贈与・相続等で取得した国外の親族等の相続・遺贈によって、対象資産の移転を受けた相続人等の全員が居住者となった場合等

- 1.

スケジュール➁ 納税猶予期間内に帰国等(※2)

国外転出時課税の納税猶予の適用を受けている方が出国等から5年以内(納税猶予期限延長の場合10年以内)に帰国等した場合には、帰国の時まで引き続き所有等している対象資産について国外転出時課税について課税の取消しをすることができます。課税取り消しの更正の請求期限は、帰国等の日から4か月以内です。

- ※1、※2出国等・帰国等とは

スケジュール①と同じ

スケジュール③ 納税猶予期間満了

納税猶予期間の満了となった場合には、納税猶予期間満了日から4か月以内に納税猶予されてきた所得税額等及び利子税額を納付する必要があります。

納税猶予期間満了日まで引き続き所有等している対象資産の価額が出国時よりも下落している場合には、納税猶予期間満了日の価額で所得税額等の再計算ができます。再計算の更正の請求期限は、納税猶予期間の満了日から4か月以内です。

ポイント スケジュールに照らして申告・納税の計画を練る。

国外転出時課税の適用対象者に該当する場合には、出国前に納税管理人の届出、申告の準備、納付又は納税猶予の準備が必要です。

出国後5年以内又は10年以内に帰国の予定がある方は、今後のスケジュールと照らし合わせて、納付と納税猶予のどちらを選択するのかを検討するのが望ましいです。

納税猶予期限確定事由とは?

納税猶予期間の満了前に、次の①から⑧までの場合に該当することとなったときは、納税猶予期限が確定することとなり、納税猶予期限までに納税猶予されていた所得税額等及び利子税額を納付する必要があります。主な確定事由は次の通りです。

| 納税猶予期限の確定事由 | 確定範囲 | 納税猶予期限 | |

|---|---|---|---|

| ① | 納税猶予適用者の死亡により対象資産の相続・遺贈(限定承認)による移転があった場合 | 全部確定 | 左の事由が生じた日から4か月を経過する日 |

| ② | 対象資産の譲渡、決済又は贈与があった場合 | 一部確定又は全部確定 | |

| ③ | 提出期限までに継続適用届出書の提出がなかった場合(※3) | 全部確定 | 継続適用届出書の提出期限から4か月を経過する日 |

| ④ | 納税猶予適用者の死亡により、非居住者である相続人等が相続開始の日の翌日から4か月以内に納税管理人の届け出をしなかった場合 | ||

| ⑤ | 継続適用届出書に記載された事項と相違する事実が判明した場合 | 税務署長により繰り上げられた期限 | |

| ⑥ | 納税管理人を解任してから4か月を経過する日までに新たな納税管理人の届出をしなかった場合 | ||

| ⑦ | 納税管理人の死亡等の事実を知った日から6か月を経過する日までに新たな納税管理人の届出をしなかった場合 | ||

| ⑧ | 担保価値の減少に伴う増担保等の命令に応じない場合 | ||

- ※3.納税猶予期間中は、各年12月31日に所有等している対象資産の種類、名称、銘柄別の数量などを記載した継続適用届出書を所轄税務署に提出する必要があります。

ポイント 納税猶予が打ち切られると納税が必要となります。

納税猶予期限が確定すると、これまで猶予を受けてきた所得税額等と利子税額の納税が必要となってしまいます。納税猶予の適用を受けている場合には、このような事由に該当しないように留意する必要があります。納税猶予を検討中の方で、今後納税猶予期限確定事由に該当する可能性がある場合、出国前に納付を済ませ、帰国後等に減額措置等の適用を受けるという選択肢もあります。

課税の取消しとは?

国外転出時課税の申告をした方が一定の事由に該当した場合、国外転出時課税の課税の取消しをすることができます。

| 適用対象者の要件 | 更生の請求等の期限 | |

|---|---|---|

| 国外転出時課税の申告をした方が出国から5年以内(納税猶予期限延長の場合には10年以内)に帰国し、帰国時まで引き続き対象資産を所有等している場合 | 帰国の日から4か月以内 | |

| 国外転出時課税の申告をした方が出国等から5年以内に対象資産を居住者に贈与した場合 | 左の事由が生じた日から4か月以内 | |

| 国外転出時課税の申告をした方が出国等から5年以内に死亡したことにより対象資産の相続・遺贈があった場合(限定承認を除く) | 相続・遺贈で対象資産を取得した相続人等の全員が居住者となった場合 | |

| 遺産分割等の事由(※4)によって、相続・遺贈で対象資産を取得した相続人等に非居住者が含まれない場合 | ||

- ※4.未分割遺産について遺産分割が行われたこと、判決の確定等により相続人に異動を生じたこと、遺言書の発見や遺贈の放棄があったこと等

ポイント 出国後の帰国、贈与、相続等で課税の取消しができる場合があります。

国外転出時課税の申告をした方が出国から5年以内(納税猶予期限延長の場合には10年以内)に帰国をした場合や居住者に対象資産を贈与・相続等した場合には、国外転出時課税の取消しができる場合があります。

減額措置とは?

国外転出時課税の申告をした方が一定の事由に該当した場合には、減額措置の適用を受けることができます。

| 出国後の状況 | 減額措置 | 更生の請求期限 |

|---|---|---|

| 譲渡、決済、限定承認時の対象資産の価額が出国等の時よりも下落している場合 | 譲渡等した対象資産に対応する部分の所得税額等を再計算 | 譲渡等の日から4か月以内 |

| 譲渡、決済、限定承認時に外国所得税の二重課税が生じる場合 | 外国税額控除を適用 | 外国所得税を納付することとなる日から4か月以内 |

| 納税猶予期間満了日の対象資産の価額が出国等の時よりも下落している場合 | 納税猶予期間満了日の価額で譲渡等があったものとみなして所得税額等を再計算 | 納税猶予期間満了日から4か月以内 |

ポイント 対象資産の価額の下落・二重課税が生じる場合減額措置を受けられる場合があります

- 1.出国後に対象資産を出国時よりも低い価額で譲渡した場合

- 2.外国で所得税を納付して二重課税が生じた場合

- 3.帰国後に対象資産の価額が下落していた場合

このような場合、出国時の税額減額又は外国税額控除が認められます。

いずれも期限内に更正の請求(還付申告)が必要です。

- ※詳細については、税理士・税理士法人等の専門家や所轄の税務署等にお問い合わせ下さい。