空き地の活用方法として、初期費用を抑えつつ安定した収益を見込める「駐車場経営」を選ぶ方も多いのではないでしょうか。

駐車場の相続税評価額は、経営形態や舗装の有無などにより計算方法が異なるほか、小規模宅地等の特例が適用されるかどうかも変わってきます。

この記事では、「駐車場の相続税評価」について詳しく解説します。特にアスファルト舗装されている場合や青空駐車場の場合、小規模宅地等の特例との関係についても触れています。現在駐車場経営をされている方やこれから始めようと考えている方は、ぜひご覧ください。

駐車場の相続税評価について

土地の評価は、基本的にその利用状況に応じて次の9つの地目に分けて行われます。

- 宅地

- 田

- 畑

- 山林

- 原野

- 牧場

- 池沼(ちしょう)

- 鉱泉地

- 雑種地

この「地目」とは、土地の種類を示す分類で、登記簿に記載されている地目に関わらず、課税時期の現況に基づいて判断されます。

例えば、駐車場で「雑種地」に該当する土地については、「一団の雑種地」として評価が行われます。雑種地の価額は、その土地の状況や周辺の土地と比較し、類似する土地の1㎡あたりの価額を参考にして評価されます。そして、その価額に雑種地の地積を掛けて評価額を算出します。

実際の評価においては、青空駐車場のような更地状態で貸し出していたり、貸し付けた業者がアスファルト舗装や設備の設置を行っていたりと、貸付の状況に応じて評価の方針が決まります。

自分で駐車場経営を行っている場合

土地所有者がアスファルト舗装やフェンスを設置して駐車場を運営している場合や、更地のままで駐車場として貸し出している場合(いわゆる青空駐車場)、その土地は「自用地」として評価されます。

「自用地」とは、文字どおり「自分が使用している土地」のことを指します。駐車場を他者に貸している場合、賃貸契約は借地借家法の適用外となるため、駐車場は自用地として扱われ、評価が行われます。

自用地の相続税評価額は、原則として以下の計算式に基づいて算出されます。

自用地の相続税評価額 =(駐車場が「宅地」である場合の1㎡の価額 - 1㎡あたりの宅地造成費)× 面積

駐車場を業者に委託している場合

もし所有している土地を業者に管理委託している場合、その土地の相続税評価額は、自用地評価額から賃借権の評価額を差し引いた金額となります。

駐車場の評価額 = 自用地評価額 - 賃借権評価額

土地の賃借権には2種類がある

賃借権とは、賃料を支払うことで賃借人が借りた土地を使用できる権利です。土地の賃借権には、以下の2種類があります。

① 地上権に準ずる賃借権

② 地上権に準ずる賃借権に該当しない賃借権

① 地上権に準ずる賃借権

「地上権に準ずる賃借権」とは、賃借権が登記されているもの、設定時に権利金や一時金が支払われているもの、堅固な建物の所有を目的とするものなどです。地上権は、土地の所有者の許諾を得なくても建物の売却や担保の設定が可能など、非常に強い権利を持っているため、実際にはほとんど認められません。

②地上権に準ずる賃借権に該当しない賃借権

「地上権に準ずる賃借権に該当しない賃借権」は地上権と異なり、土地の所有者の許諾を得なければ原則として建て替えや建物の売却は行えません。ほとんどの場合、こちらの賃借権が適用されます。

地上権に準ずる賃借権に該当しない賃借権がある駐車場の評価方法

実務で多く見られる、地上権に準ずる賃借権に該当しない賃借権がある駐車場については、次の式を使って評価します。

駐車場の評価額 = 自用地の価額 × 賃借権の残存期間に応じた一定割合 × 1/2

賃借権の残存期間に応じた一定割合は、以下のとおりです。

| 賃借権の残存期間 | 5年以下 | 5年超10年以下 | 10年超15年以下 | 15年超 |

| 適用割合 | 2.5% | 5% | 7.5% | 10% |

小規模宅地等の特例が適用可能な駐車場の種類と必要書類

駐車場の相続税評価においては、特定の条件を満たす場合に「小規模宅地等の特例」を適用することが可能です。

小規模宅地等の特例とは

小規模宅地等の特例は、自宅や事業用地など特定の条件を満たす土地について、相続税の計算においてその土地の評価額を最大80%減額できる仕組みです。この特例は、高額な相続税の負担が原因で、遺族が大切な自宅や事業用の土地を手放さざるを得なくなるような事態を防ぐために導入されました。

特に、相続税が高額になることで生活基盤を失うおそれがある配偶者や遺族を守るために、政府はこのような減額措置を設けています。つまり、相続人が住み続けるための家や、事業を続けるために必要な土地を失わないようにするための保護措置となっているわけです。

遺族が相続税の支払いのために経済的に困窮することを防げるため、特に不動産を多く所有している場合や、家族が住むために必要不可欠な不動産を相続したい場合には、非常に重要な制度となります。

しかし、土地の種類や状況によっては、この特例の対象とならない場合があるという点に注意しなければなりません。

よくある駐車場の形態ごとに、それぞれが小規模宅地等の特例の対象となるかどうか、適用の条件もあわせて確認していきましょう。

アスファルト舗装された駐車場

小規模宅地等の特例では、制度が適用できる駐車場の土地の種類は「貸付事業用宅地等」に限られます。このカテゴリーに該当し条件を満たせば、評価額が50%軽減されます。ただし、貸付事業用として駐車場の評価額を軽減するためには、土地に貸付事業用の構築物を設置する必要があります。

なお相続開始前3年以内に新たに貸付事業に使用された宅地については、小規模宅地等の特例の対象外となります。ただし被相続人が相続開始前3年を超えて、一定の規模を超える特定貸付事業を継続していた場合には、特例の適用が認められる点に注意が必要です。

未整備の青空駐車場ではこの制度を利用することはできません。

舗装などを施すことで構築物と見なされ、条件を満たせば特例が適用されるようになります。その場合、評価額は50%軽減されます。

舗装に使用する材料はアスファルトでもコンクリートでも問題ありませんが、200㎡を超える面積には適用されない点に注意が必要です。

一部がアスファルト舗装の駐車場

駐車場で、土地全体ではなく一部のみがアスファルトなどで舗装されている場合には、注意が必要です。駐車場内に舗装されている場所と未舗装の場所が混在している場合、特例は基本的に舗装されている部分にのみ適用されます。

舗装された部分の面積が200㎡以内であれば、条件を満たせばその部分に対して50%の評価額軽減が適用されます。ただし、未舗装の場所や舗装部分のうち200㎡を超えた部分は対象外となります。また、駐車場全体の土地面積や事業規模は特例の適用には関係しないため、土地が狭く駐車スペースが1台分しかなくても問題はありません。重要なのは、土地の種類や構築物に関する要件を満たしていることです。

砂利を敷いた駐車場

基本的に、砂利敷きも構築物と見なされ、砂利敷きの駐車場も舗装されている場所と同じように条件を満たせば小規模宅地等の特例が適用されます。ただし、砂利敷きの場合は、土が見えないようにしっかりと砂利が敷かれている必要があります。

最初は砂利が敷かれていて特例の対象となると認められても、時間が経つと砂利が土に埋まったり、状態が劣化したりすることがあります。砂利の状態が悪化すると、構築物として認められなくなる場合があります。また、相続開始時点で砂利がしっかり敷かれていなければ、特例の適用は受けられません。

砂利敷きは設置費用が抑えられる一方で、その状態を維持するには適切な管理が必要です。管理が難しい場合は、アスファルト舗装などに切り替えることも検討する価値があります。

コインパーキング形式の駐車場

自分が所有する土地がコインパーキング形式の駐車場になっている場合も、条件を満たせば特例の適用を受けることができます。駐車場をほかの業者に貸し出す場合、業者が設置した舗装や料金精算機、フラップなどの構築物の所有権は業者にありますが、土地自体に構築物が存在することには変わりはありません。そのため、構築物の所有者が業者であっても自分であっても、土地の相続税評価額には影響しません。構築物がある土地は特例の対象となり、条件を満たせば評価額は50%軽減されます。

適用に必要な書類

相続税申告書には、小規模宅地等の特例の適用を受ける旨を記載する必要があります。

また、申告書を提出する際には以下の書類などを添付することが求められます。

- 被相続人全ての相続人を明らかにする戸籍謄本又は図形式の法定相続情報一覧図の写し

- 遺言書または遺産分割協議書の写し:ある場合のみ(すべての遺産を法定相続割合で分割する場合は不要)

- 相続人全員の印鑑証明書(遺産分割協議書がある場合):遺産分割協議書に押印された印鑑のもの

- 申告期限後3年以内の分割見込書:申告期限内に遺産分割ができない場合のみ

- 確定申告書など、被相続人が相続開始の時点で過去3年間にわたって貸付事業を行っていたことを証明する書類:確定申告書がない場合は、特定貸付事業を行っていたことが分かる契約書や領収書、入金記録などで証明できる書類を準備する必要があります。

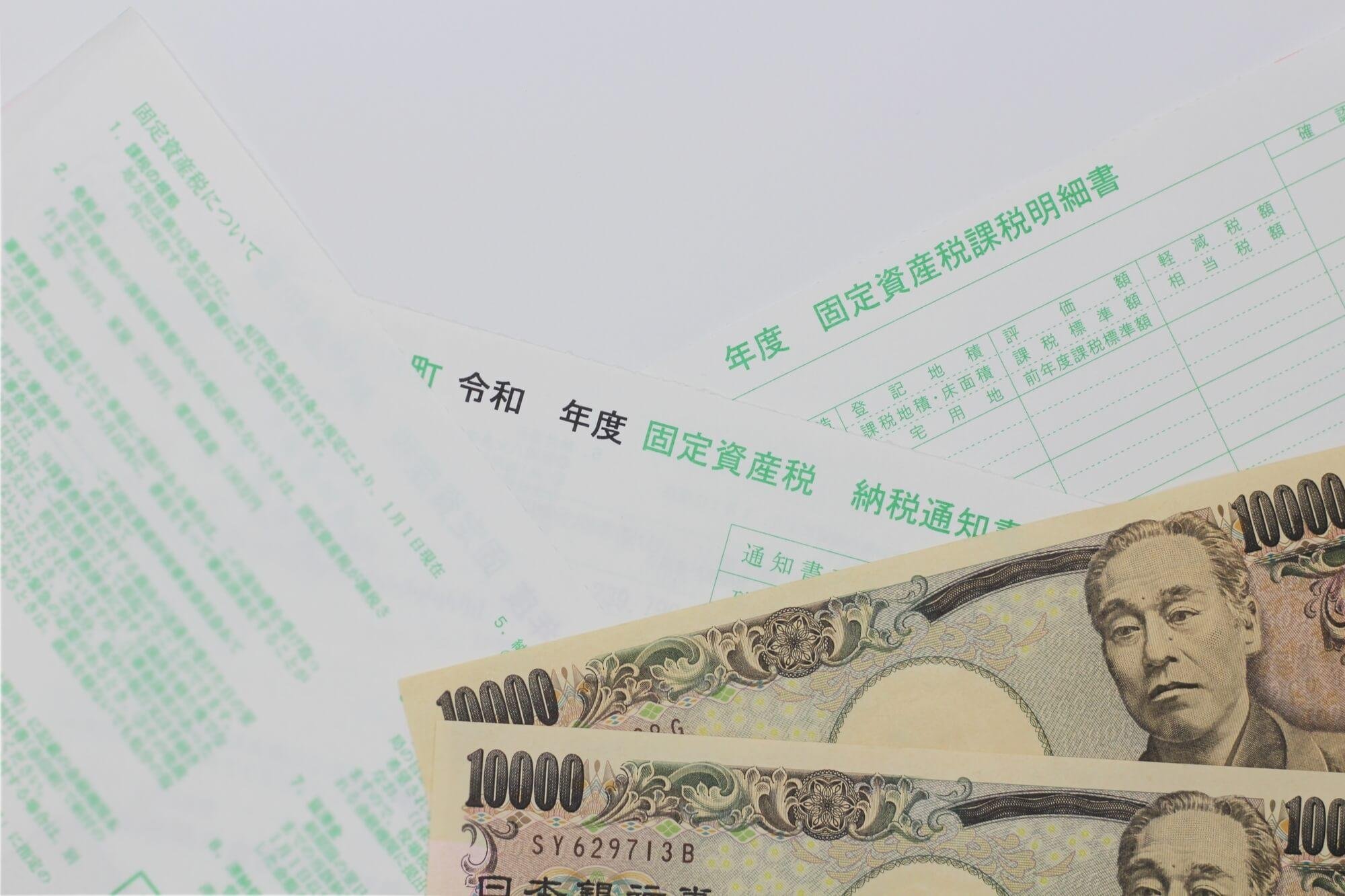

駐車場にアスファルトを敷くと固定資産税が増える可能性がある

アスファルトは土地や建物とは別の「償却資産」として扱われるため、駐車場にアスファルト舗装を行うと、場合によっては固定資産税の一種である償却資産税の課税対象となることがあります。

償却資産税は、課税標準額に対して1.4%の税率が適用されます。ただし、課税標準額が150万円未満の場合、税金は発生しません。

土地自体の固定資産税評価額は立地や地目に基づいて決まるため、砂利敷きとアスファルト敷きで評価額に差は生じないものの、アスファルト敷きにすることでそのアスファルトに固定資産税が課税される可能性があることには注意が必要です。

したがって、アスファルト敷設の工事費用が150万円以上かかった場合には、相続人がその償却資産税を負担することになります。駐車場の相続を検討する際は、相続人の負担を軽減するため、工事費用が150万円未満になるように確認しておくことが重要です。

まとめ

貸駐車場の土地評価を行う際には、駐車場の形態によって評価方法が異なることをご説明しました。評価を判断する際には、その土地の現状や契約内容など、さまざまな要素を総合的に考慮する必要があります。

また、駐車場の形態によっては、相続税の財産評価額や小規模宅地等の特例の適用に違いが生じる場合がありますので、注意が必要です

監修者

- 相澤 光Aizawa Hikaru

- コンサルティング事業本部 コンサルティング総合力推進室 室長

資産家の方々が抱える「資産を守り、次世代へつなぐ」という課題に向き合い、不動産や法人を活用した円滑な財産の承継・運用・管理をサポートしてきました。

私が何より大切にしているのは、「まずお話をじっくり伺うこと」。資産の規模や構成だけでなく、ご家族の想いや背景を丁寧に理解したうえで、収益性の向上や財産分割などを一緒に考えていきます。なぜなら、家族の数だけ“正解”があると考えているからです。

「〇〇が気になっている」「何から手をつければいいかわからない」といったご相談を多くいただきますが、「専門家に任せる」のではなく、「一緒に進めていく」スタイルを大切にしながら、これまで多くのご家族の資産承継に伴走してきました。

- 専門分野

- 土地持ち資産家、金融資産家向けコンサルティング

- 資格

- 1級ファイナンシャル・プランニング技能士、公認不動産コンサルティングマスター、宅地建物取引士

- 著書

- 『「5つの視点」で資産と想いを遺す~人生100年時代の相続対策』

(青山財産ネットワークス刊)

資産承継における実務と心情の両面に寄り添った内容が評価され、2021年11月には紀伊國屋書店新宿本店のビジネス書ランキングで第1位を獲得しました。