関連記事:

関連記事:

2022年度税制改正の内容

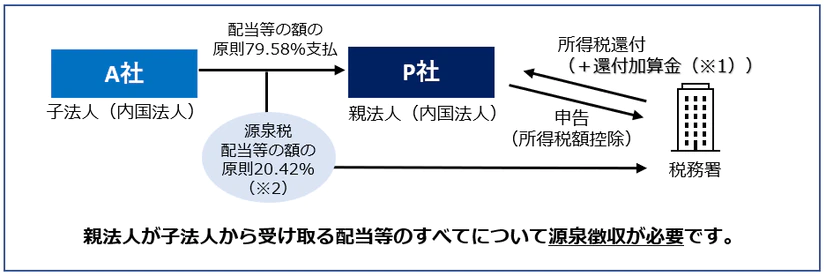

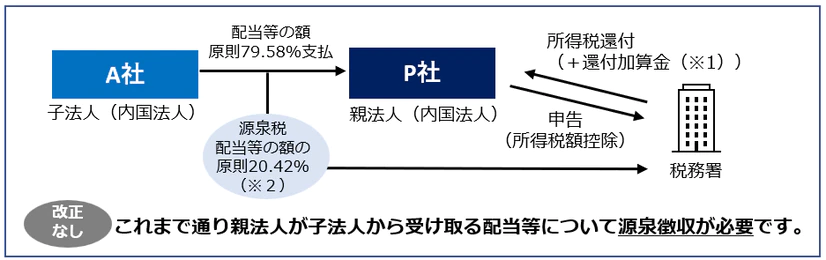

改正前の制度

親法人(内国法人)に支払われる配当等は所得税の課税対象であり、配当等の支払をする子法人(内国法人)は、配当等の支払時にその配当等の額の原則20.42%(所得税及び復興特別所得税)(※2)の源泉徴収をしなければなりません。その後、親法人(内国法人)が法人税の確定申告において源泉徴収された所得税について所得税額控除の適用を受け、税額控除又は還付金の支払いがされる仕組みとなっています。

- 親法人が子法人から受取るすべての配当等の源泉徴収

-

- ※1.法定申告期限の翌日から還付金の支払決定日等の期間に応じて計算されます。

- ※2.上場子法人からの配当等の額に対する源泉税の税率は、15.315%(所得税及び復興特別所得税)となります。

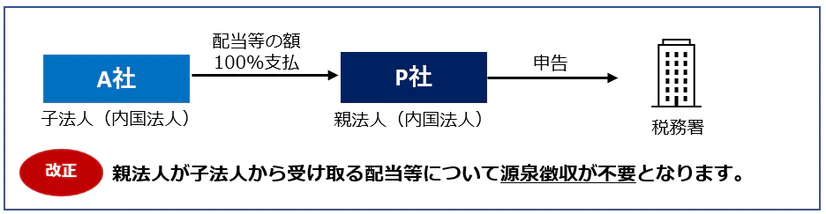

改正後の制度

親法人(内国法人)に支払われる配当等のうち完全子法人株式等と関連法人株式等(直接保有)に係る配当等については、源泉徴収が不要となります。これら以外の株式等に係る配当等の額の源泉徴収は改正前と同じ取り扱い(源泉徴収が必要)です。

- 完全子法人株式等と一定の関連法人株式等に係る配当等の源泉徴収

-

- 上記以外の株式等に係る配当等の源泉徴収

-

2022年度税制改正の詳しい内容はこちら

受取配当等の益金不算入制度と源泉徴収不適用制度の比較

関連法人株式等については、配当等の支払基準日に発行済株式総数の1/3超を直接保有していることが条件となります。株式を保有して間もない場合、受取配当等の益金不算入の適用において関連法人株式等として扱われないケースもあるため、注意が必要です。

| 受取配当等の益金不算入制度 | 源泉徴収不適用制度 | |||

|---|---|---|---|---|

| 株式保有割合 | 益金不算入割合 | |||

| 完全子法人株式等 | 100% (※3) |

100% | 適用あり(改正)(※3) | |

| 関連法人株式等 | 1/3超100%未満 (※3) |

100% 負債利子控除あり |

直接支配(※4、5) | 適用あり(改正) |

| 間接支配(※6) | 適用なし | |||

| その他の株式等 | 5%超1/3以下 | 50% | 適用なし | |

| 非支配目的株式等 | 5%以下 (※4) |

20% | ||

- ※3.原則として子法人の発行済株式総数等(自己株式等を除く)のうち一定割合(100%又は1/3超)を配当等の額の計算期間の初日から計算期間の末日まで引き続き株式保有していることが必要です。

- ※4.配当等の支払基準日の株式保有状況で判定します。

- ※5.他の法人を介在することなく、親法人が子法人の発行済株式総数等の1/3超を保有し、支配することをいいます。

- ※6.完全支配関係がある他の法人と共に、親法人が子法人の発行済株式総数等の1/3超を保有し、支配することをいいます。

受取配当等の益金不算入制度の見直しについてはこちら

改正の背景(会計検査院の指摘と事務負担軽減)

- Point 1

-

親法人の法人税の課税所得計算において、完全子法人株式等に係る配当等は配当等の額が全額益金不算入、関連法人株式等に係る配当等は負債利子控除後の配当等の額が全額益金不算入となります。会計検査院での調査では、受取配当等の益金不算入などの影響で、完全子法人株式等又は関連法人株式等を保有している法人の半数以上が還付加算金を受け取っており、国費軽減の余地があることが判明しました。

- Point 2

-

源泉徴収不適用によって、税務署側での源泉所得税事務(還付事務)・子法人側での源泉徴収事務の負担軽減が見込まれます。

- Point 3

-

企業グループ内において納税に係る一時的な資金負担が生じるため、源泉所得税が法人税の前払的性質を持つことや所得税を効率的かつ確実に徴収するなどの源泉徴収制度の趣旨に必ずしも沿ったものとはなっていないという問題点がありました。

適用開始時期

2023年10月1日以後に支払を受けるべき配当等について適用されます。

- ※詳細については、税理士・税理士法人等の専門家や所轄の税務署等にお問い合わせ下さい。