はじめに

被相続人やその同族会社などが相続開始前3年以内に不動産を取得等した場合、相続税額の計算において注意すべき取扱いがあります。今回は、以下の2つの規定について、原則的取扱いとの違いを解説します。

(1)小規模宅地の特例(貸付事業用宅地等)

原則

被相続人等の不動産貸付業等(以下「貸付事業」という。)の用に供されていた宅地等は、貸付事業用宅地等として一定の要件を満たすことにより、評価額から50%減額できます(適用できる面積は最大200㎡まで)。

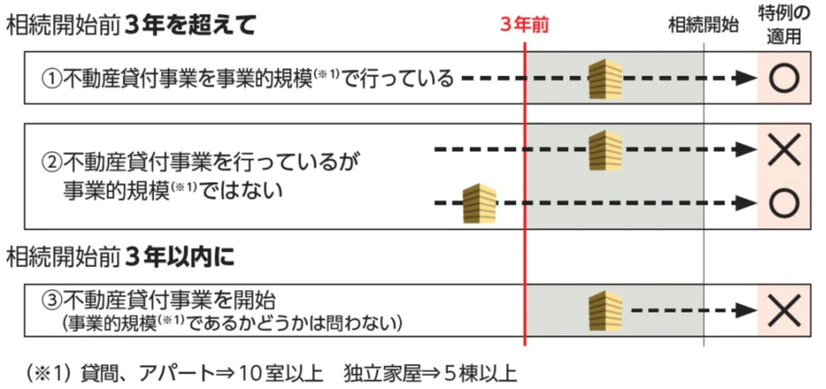

相続開始前3年以内に貸付事業の用に供した場合

相続開始前3年以内に新たに貸付事業の用に供された宅地等は評価額から50%減額できません。

ただし、相続開始の日まで3年を超えて引き続き事業的規模により貸付事業を営んでいた被相続人等においては、相続開始前3年以内に新たに貸付事業の用に供された宅地等であっても、評価額から50%減額できます。

- ※特定同族会社事業用宅地等の場合には取扱いが異なります!

宅地等の貸付であっても、特定同族会社事業用宅地等の要件を満たす場合には、上記のような3年以内の貸付であっても特別の制限は設けられていませんので、小規模宅地等の特例の適用が選択できます(2022年12月現在)。

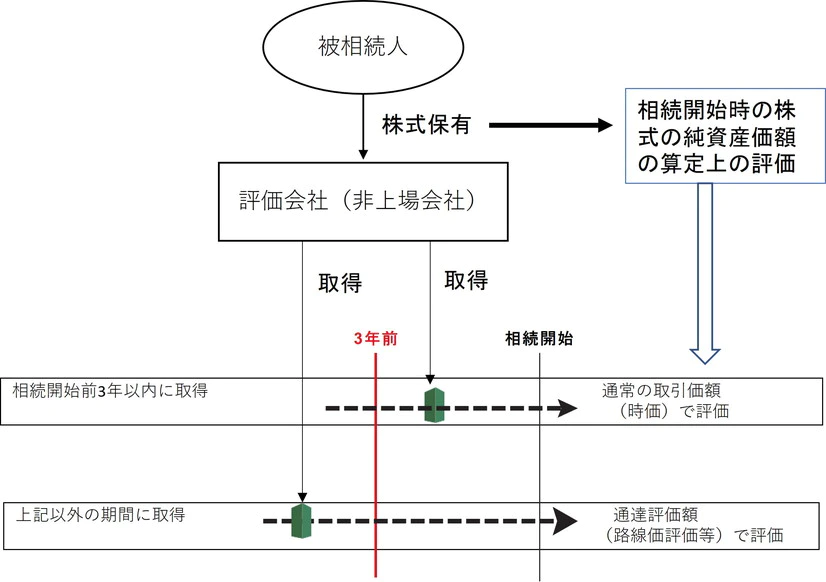

(2)評価会社が不動産を所有する場合の取引相場のない株式の評価

原則

被相続人が有する取引相場のない株式の評価(純資産価額)において、評価会社が保有する土地等や建物等は通達評価額(路線価評価等)により評価します。

相続開始前3年以内に取得した場合

評価会社が相続開始前3年以内に取得した土地等や建物等は、通達評価額(路線価評価等)ではなく通常の取引価額(時価)で評価しなければなりません。

- ※土地等や建物等の取得日にご注意ください!

- 購入した土地の上に建物を建設した場合には、土地の取得日と建物の取得日は異なることとなり、土地は通達評価額、建物は通常の取引価額で評価するという場合もあります。

- 相続開始前3年以内に増築した場合には、旧建物部分については通達評価額で、増築部分については通常の取引価額で評価します。

- 組織再編成によって取得した土地等や建物等については、その組織再編成の効力発生日に取得したものとして取り扱われるものと考えます。

まとめ

相続税の計算上、相続の「直前」に行われた売買や贈与については、原則的な取扱いと異なる取扱いがなされることがしばしばあります。上記でご紹介した規定は相続開始前3年以内ですが、他の場面では必ずしも3年が目安になるとは限りませんので注意が必要です。