3年にわたったコロナ禍が収束し、30年ぶりの高水準の賃上げ、過去最大の民間投資が実現するなど、日本経済は長期にわたるデフレ脱却に明るい兆しが見えつつあります。昨年12月に発表された税制改正大綱は、これをさらに後押しするための賃上げ促進税制の拡充、各種投資促進税制など法人税制を中心に減税色の強い内容となりました。

主な改正項目の具体的内容

1.所得税・個人住民税の定額減税

国民所得の伸びが物価上昇を上回る状況をつくり、デフレマインドの払拭と好循環の実現につなげるため2024年分の所得税・個人住民税から特別控除の額を控除します。

| 所得制限 | 2024年分の合計所得金額が1,805万円以下 (給与所得の場合は収入2,000万円以下) |

|

|---|---|---|

| 特別控除の額 | 所得税 | 本人:3万円 同一生計配偶者及び扶養親族:1人につき3万円 |

| 個人住民税 | 本人:1万円 控除対象配偶者及び扶養親族:1人につき1万円 |

|

要件を満たす夫婦と子供2人の世帯の場合、合計で16万円の減税となります。

(適用時期)2024年分の所得税・個人住民税

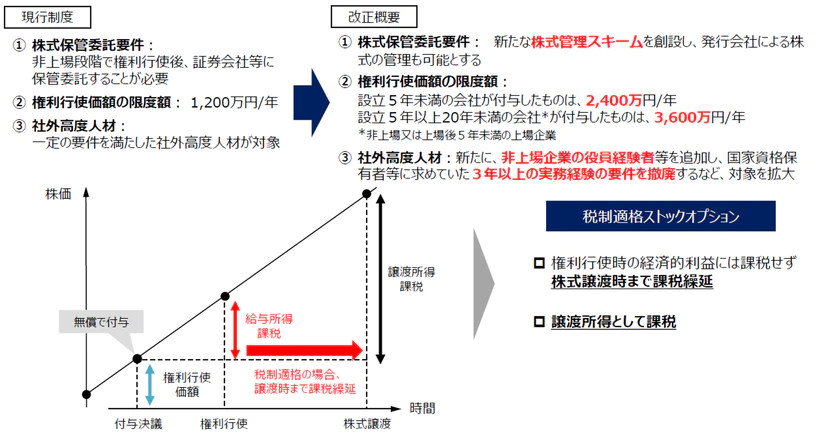

2.ストックオプション税制の拡充

日本経済の潜在成長率を高める重要な存在であるスタートアップの資金や人材面での課題への取組みとして、一定のスタートアップ企業の税制適格ストックオプションについて、株式保管委託要件の緩和及び社外高度人材の範囲の拡大とともに、1年間の権利行使限度額が1,200万円から以下の通り最大3,600万円に引き上げられます。

(改正後の1年間の権利行使限度額)

| 非上場会社 | 上場会社 | |

|---|---|---|

| 設立5年未満 | 2,400万円 | 2,400万円 |

| 設立5年以上20年未満 | 3,600万円 | 3,600万円(上場5年未満) 1,200万円(上場5年以上) |

| 設立20年以上 | 1,200万円 | 1,200万円 |

(適用時期)2023年12月時点では不明

(参考)

(出典:経済産業省 令和6年度(2024年度)経済産業関係 税制改正について)

3.住宅ローン減税(子育て世帯等に対する控除の拡充)

子育て支援の一環として、子育て特例対象個人(夫婦のいずれかが40歳未満である者又は19歳未満の扶養親族を有する者)が、認定住宅等の新築等をして、2024年中に居住の用に供した場合には、税額控除の対象となる借入限度額を500~1,000万円上乗せします。

| 入居時期と控除対象借入限度額 | ||||

|---|---|---|---|---|

| 2022年、2023年 | 2024年 | |||

| 控除対象借入限度額 | 新築等 | 認定住宅 | 5,000万円 | 4,500万円 子育て特例対象個人は5,000万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 子育て特例対象個人は4,500万円 |

||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 子育て特例対象個人は4,000万円 |

||

| 一般住宅 | 3,000万円 | 0円(2023年中に建築確認を受けた新築住宅は2,000万円) | ||

| 中古 | 認定住宅・ ZEH水準省エネ住宅・ 省エネ基準適合住宅 |

3,000万円 | ||

| 一般住宅 | 2,000万円 | |||

(適用時期)子育て特例対象個人については、2024年中の入居に限定して適用

4.賃上げ促進税制の見直し

物価高に負けない構造的・持続的な賃上げの動きをより多くの国民に広げるため、賃上げ促進税制が強化されます。税額控除率は大企業や中堅企業は最大35%(改正前30%)、中小企業は最大45%(改正前40%)に拡充されます。

| 企業区分 | 継続雇用者 給与等支給額 増加割合等 |

❶ 基本控除率 |

❷ 教育訓練費 (※2) |

(新設) ❸ 子育て支援女性活躍 (※3) |

❶+❷+❸ 最大税額控除率 (法人税額の20%が上限) |

|

|---|---|---|---|---|---|---|

| 大企業 | 資本金1億円超 かつ 従業員数2,000人超 |

3%以上 | 10% | +5% | +5% | 20% |

| 4%以上 | 15% | 25% | ||||

| 5%以上 | 20% | 30% | ||||

| 7%以上 | 25% | 35% | ||||

| (新設) 中堅企業 |

資本金1億円超 かつ 従業員数2,000人以下 |

3%以上 | 10% | +5% | +5% | 20% |

| 4%以上 | 25% | 35% | ||||

| 中小企業 | 資本金1億円以下の法人 または 従業員数1,000人以下の個人事業主 |

1.5%以上(※1) | 15% | +10% | +5% | 30% |

| 2.5%以上(※1) | 30% | 45% | ||||

- ※1.雇用者給与等支給額増加割合

- ※2.教育訓練費の上乗せ要件は、教育訓練費の対前期増加割合が5%以上、かつ「教育訓練費の額/雇用者給与等支給額≧0.05%」である場合に限り適用できます。

- ※3.企業区分に応じ、一定の認定を受けている必要があります。

(適用時期)

2024年4月1日から2027年3月31日までの間に開始した事業年度について適用

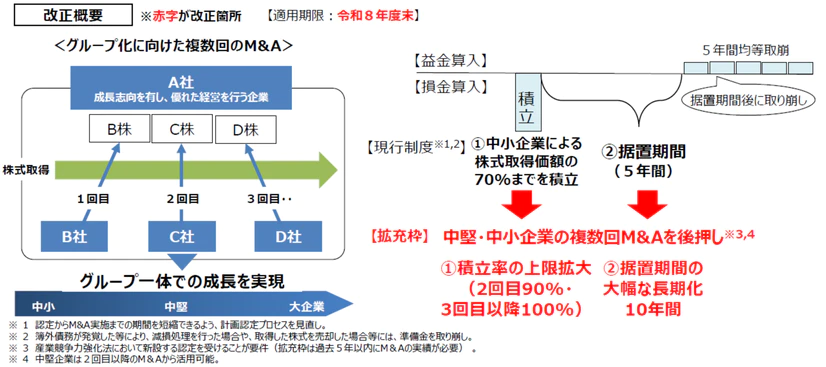

5.中小企業事業再編投資損失準備金制度の拡充

成長意欲のある中堅・中小企業が、複数の中小企業を子会社化し、グループ一体となって成長していくことを後押しするため、複数回のM&Aを実施する場合には、積立率を現行の70%から以下の通り最大100%に拡充し、据置期間を現行の5年から10年に延長します。

(改正後の準備金積立率)

- イ.産業競争力強化法の改正法に基づき認定を受けた特別事業再編計画に従って最初に取得した株式等 90%

- ロ.上記イに掲げるもの以外の株式等 100%

なお、中小企業等経営計画法に基づき認定を受けた経営力向上計画に従って取得した株式等(積立率70%)は、一定の要件を追加して延長される予定。

(参考)

(出典:経済産業省 令和6年度(2024年度)経済産業関係 税制改正について)

(適用時期)

改正による積立率の拡充枠は産業競争力強化法の施行日から2027年3月31日までに同法の特別事業再編計画(仮称)の認定を受けた株式等の取得に対して適用されます。

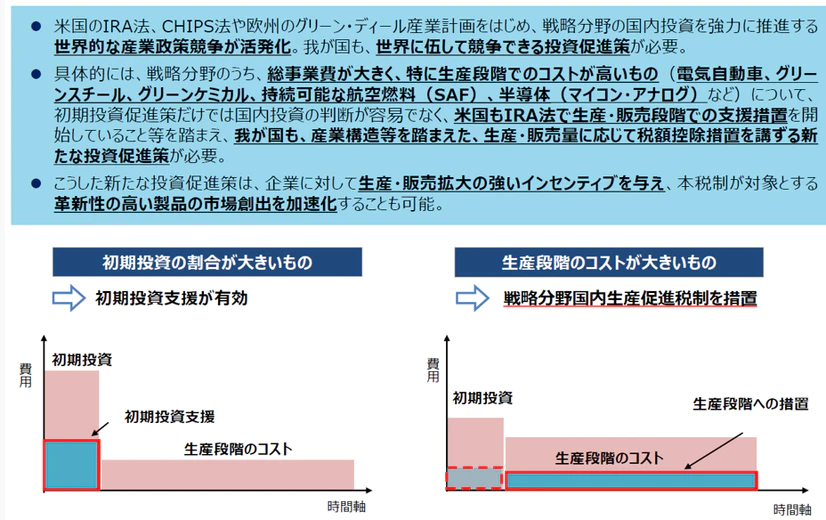

6.戦略分野国内生産促進税制の創設

中長期的な経済成長を誘引し、供給力強化につながる分野への投資を促すため、GX、DX、経済安全保障という戦略分野において長期投資が不可欠となる投資を選定し、その中でも総事業費が大きく、特に生産段階でのコストが高いものを対象として生産・販売量に比例して一定の税額控除ができることとします。

(参考)

(出典:経済産業省 令和6年度(2024年度)経済産業関係 税制改正について)

(適用時期)

産業競争力強化法の事業適応計画の認定の日以後10年以内の日を含む事業年度

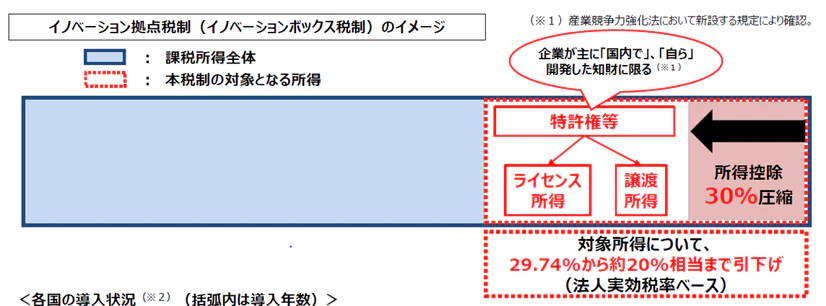

7.イノベーションボックス税制の創設

研修開発拠点としての立地競争力を強化し、民間による無形資産投資を後押しするため、国内において自ら行う研究開発により生まれた知的財産から生ずる一定の所得について30%の所得控除を認めることとします。

(参考)

(出典:経済産業省 令和6年度(2024年度)経済産業関係 税制改正について)

(適用時期)

2025年4月1日から2032年3月31日までに開始する事業年度

8.交際費等の損金不算入制度の見直し

損金不算入となる交際費等の範囲から除外される一定の飲食費の金額を1人当たり1万円以下(改正前:5,000円以下)に引き上げます。

(適用時期)

2024年4月1日以後に支出する飲食費等について適用

9.外形標準課税の見直し

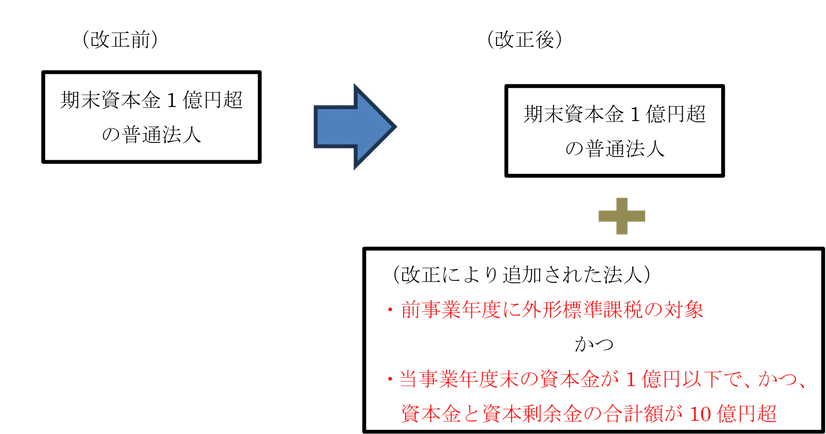

法人事業税の外形標準課税の対象法人数は資本金1億円以下への減資などにより導入時に比べて約3分の2まで減少しました。地方税収の安定化・税負担の公平など制度導入の趣旨を維持する観点から、現行の資本金1億円超の基準に加えて、追加の基準が設けられることとなりました。

(1)減資への対応

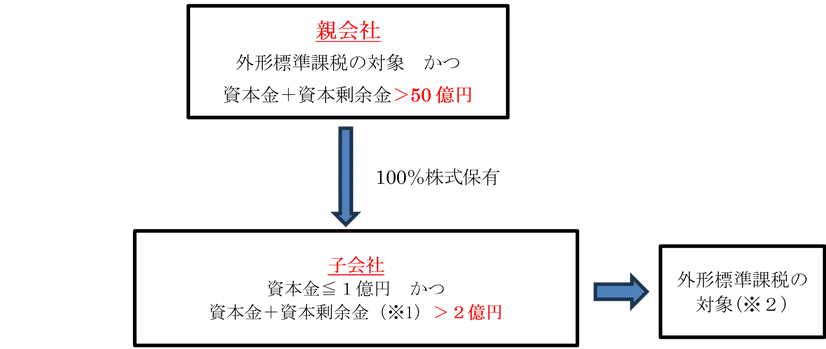

(2)100%子法人等への対応

一定規模以上の親法人の100%子法人等に対して、資本金と資本剰余金の合計額2億円超の判定が追加されました。

- ※1.公布日以後に子法人等から親法人等に対して、資本剰余金から配当を行った場合は、当該配当を加算した金額

- ※2.施行日から2年以内に開始する事業年度については、経過措置あり

(適用時期)

(1)については、2025年4月1日以後に開始する事業年度から適用されます。

(2)については、2026年4月1日以後に開始する事業年度から適用されます。

今後の主な検討項目

1.法人税率の引上げの検討

今回の税制改正は、賃上げ促進税制や各種投資促進税制など特に企業に対する減税色の強い内容となっています。一方で「財源の確保も重要であり、また、賃上げや投資に消極的な企業に大胆な改革を促し、減税措置の実効性を高める観点からも、レベニュー・ニュートラル(税収の増減同額)の観点からも、今後、法人税率の引上げも視野に入れた検討が必要である」としています(大綱P12に記載)。今後の動向が注目されます。

(太字は筆者が付記)

2.子育て支援に関する政策税制

一段と加速する少子化への対策の一環として、今回の税制改正で子育て世帯に対する住宅ローン減税の拡充が盛り込まれました。さらに、子育て世帯に対する支援措置として、2025年度税制改正において生命保険料控除の拡充やひとり親控除の拡充を検討するとしています(大綱P12等に記載)。