はじめに

日本の企業のうちいわゆる大企業はごく一部で、大部分は中小企業です。

大企業は通常、生産性や収益性が高く経営基盤が安定しています。一方、多くの中小企業は、①スケールメリットがない、②人材が集まりにくい、③資金調達コストが高くなりやすいことなどから、大企業に比べて生産性や収益性が低く、経営基盤が不安定です。

そこで、中小企業の経営基盤の安定を図るべく、法人税、法人住民税、法人事業税においては中小企業に対して各種の優遇措置を設けて税負担を軽減しています。

法人税においては原則として、資本金の大小により大企業と中小企業を区分しています。具体的には資本金1億円以下の法人を「中小法人」として、各種優遇措置の対象としています。

(中小法人の定義)

中小法人とは、原則として普通法人のうち期末資本金が1億円以下の法人等を言います。ただし、「資本金5億円以上である法人等」との間に完全支配関係がある法人等を除きます。

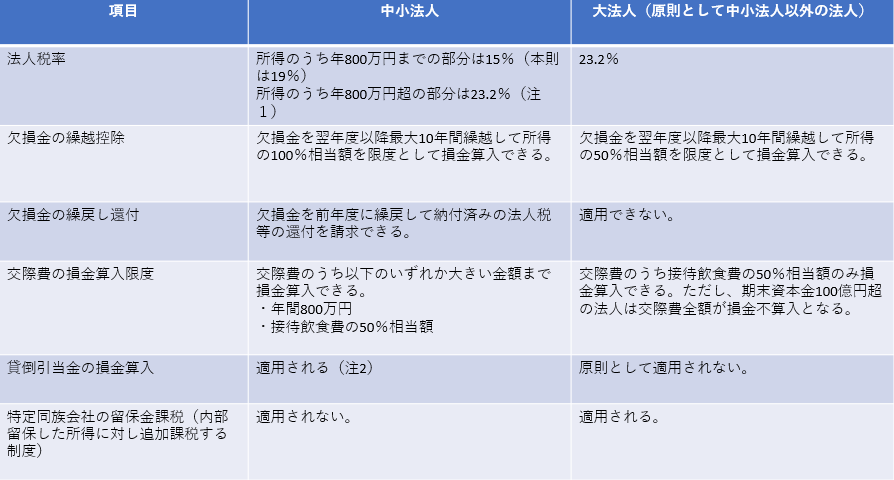

「法人税上の中小法人の主な優遇措置と大法人との比較」

2022年11月時点の法令に基づいたものであり、その後の法令の新設、改正等の影響を受ける可能性があります。

(注1,2)中小法人のうち直前3年間の平均所得が15億円超の法人は、適用を受けることができません。

(その他)

- 法人税の算定において、租税特別措置法上の「中小企業者等」に該当する場合は「中小企業における賃上げ促進税制」「中小企業投資促進税制」などの優遇措置が受けられます。

- 法人事業税のうち外形標準課税については、資本金1億円以下の法人は対象外となり課税されません。

- 法人住民税のうち均等割については、資本金ではなく「資本金等の額」と「従業者数」をベースに算定します。標準税率の場合、資本金等の額が1,000万円の法人は7万円~、1,000万円超1億円以下の法人は18万円~、1億円超の法人は29万円~となり、資本金等の額が大きいほど均等割も大きくなります。

まとめ

このように、中小法人は大法人に比べいろいろな優遇措置があります。資本金をいくらにするかは、いろいろな観点から判断する必要がありますが、税負担の面からは資本金1億円以下の中小法人は優遇されると言えます。

(大企業の減資について)

中小法人の優遇措置のうち特に税負担に大きな影響を与えるものとして繰越欠損金の全額控除と外形標準課税の不適用があります。大法人の場合、この優遇措置の適用が受けられないため、中小法人に比べ税負担は大きくなります。

ここ数年、上場会社を含めた大企業が減資をして税務上は中小法人になるといったケースが数多く生じています。実質的には大企業に該当する法人が、税務上は中小法人になることにより税負担の軽減を図るケースもあると推察されます。

今後、このようなケースがさらに増加すると、資本金ベースで大法人と中小法人を区分するといった現行税制が見直される可能性も考えられます。

※詳細については、税理士・税理士法人等の専門家や所轄の税務署等にお問い合わせ下さい。

おすすめ記事はこちら